Có một mối tương quan chặt chẽ giữa lãi suất và giao dịch ngoại hối. Forex bị chi phối bởi nhiều biến số, nhưng lãi suất của tiền tệ là yếu tố cơ bản chiếm ưu thế hơn tất cả.

Nói một cách đơn giản, tiền cố gắng tuân theo loại tiền có lãi suất thực cao nhất.

Lãi suất thực là lãi suất danh nghĩa trừ đi lạm phát.

Các nhà giao dịch ngoại hối phải theo dõi lãi suất ngân hàng trung ương của mỗi quốc gia, và quan trọng hơn là khi nó dự kiến sẽ thay đổi, để dự đoán các động thái của tiền tệ.

Bài viết này sẽ đề cập sâu về lãi suất ngoại hối, đề cập đến những vấn đề sau:

- Lãi suất là gì và chúng ảnh hưởng đến tiền tệ như thế nào?

- Chênh lệch lãi suất ngoại hối.

- Làm thế nào thương nhân có thể dự báo lãi suất ngân hàng trung ương và tác động trên thị trường ngoại hối?

- Các chiến lược giao dịch lãi suất ngoại hối chính.

LÃI SUẤT LÀ GÌ VÀ TẠI SAO CHÚNG LẠI QUAN TRỌNG ĐỐI VỚI CÁC NHÀ GIAO DỊCH NGOẠI HỐI?

Khi các nhà giao dịch nói về ‘lãi suất’, họ thường đề cập đến lãi suất của ngân hàng trung ương.

Lãi suất là cực kỳ quan trọng đối với các nhà giao dịch ngoại hối, vì khi tỷ lệ lãi suất dự kiến thay đổi, tiền tệ thường thay đổi theo.

Ngân hàng trung ương có một số công cụ chính sách tiền tệ mà nó có thể sử dụng để tác động đến lãi suất. Phổ biến nhất là:

- Hoạt động thị trường mở: Mua và bán chứng khoán trên thị trường với mục tiêu tác động đến lãi suất.

- Tỷ lệ chiết khấu: Tỷ lệ tính cho các ngân hàng thương mại và các tổ chức lưu ký khác đối với các khoản vay mà họ nhận được từ cơ sở cho vay của Ngân hàng Dự trữ Liên bang khu vực của họ.

Các ngân hàng trung ương có hai nhiệm vụ chính: quản lý lạm phát và thúc đẩy sự ổn định cho tỷ giá hối đoái của đất nước họ.

Họ làm điều này bằng cách thay đổi lãi suất và quản lý nguồn cung tiền của quốc gia.

Khi lạm phát đang tăng lên, vượt quá mục tiêu của ngân hàng trung ương, họ sẽ tăng tỷ giá ngân hàng trung ương (sử dụng các công cụ chính sách) để có thể hạn chế nền kinh tế và kiểm soát lạm phát trở lại.

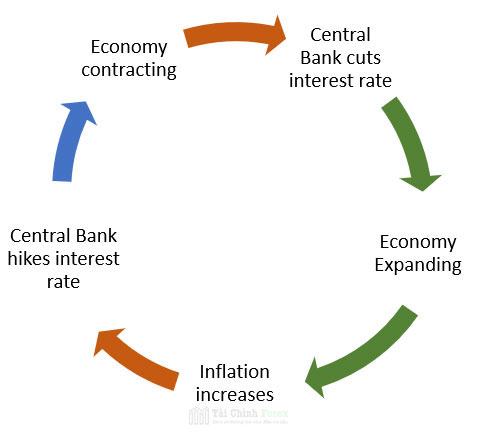

Chu kỳ kinh tế và lãi suất

Các nền kinh tế có thể nới rộng hoặc thắt chặt chính sách. Khi các nền kinh tế đang nới rộng chính sách, mọi người đều có lợi hơn, và khi các nền kinh tế đang suy thoái (thắt chặt) thì họ sẽ trở nên tồi tệ hơn.

Ngân hàng trung ương đặt mục tiêu kiểm soát lạm phát trong khi cho phép nền kinh tế tăng trưởng với tốc độ khiêm tốn, tất cả bằng cách quản lý lãi suất.

Khi các nền kinh tế đang nới rộng chính sách (Tăng trưởng GDP dương), người tiêu dùng bắt đầu kiếm được nhiều tiền hơn.

Thu nhập nhiều hơn dẫn đến chi tiêu nhiều hơn, dẫn đến nhiều tiền hơn cho ít hàng hóa hơn – gây ra lạm phát.

Nếu lạm phát không được kiểm soát thì đó có thể là một thảm họa, vì vậy ngân hàng trung ương cố gắng giữ lạm phát ở mức mục tiêu là 2% (đối với hầu hết các ngân hàng trung ương), bằng cách tăng lãi suất.

Lãi suất tăng làm cho việc vay mượn trở nên tốn kém hơn và giúp giảm chi tiêu và lạm phát.

Nếu nền kinh tế đang suy thoái (tăng trưởng GDP âm), giảm phát (lạm phát âm) sẽ trở thành một vấn đề.

Ngân hàng trung ương hạ lãi suất để thúc đẩy chi tiêu và đầu tư. Các công ty bắt đầu cho vay tiền với lãi suất thấp để đầu tư vào các dự án, điều này làm tăng việc làm, tăng trưởng và cuối cùng là lạm phát.

Chu kỳ diễn ra như sau

LÃI SUẤT ẢNH HƯỞNG ĐẾN TIỀN TỆ NHƯ THẾ NÀO?

Cách lãi suất tác động đến thị trường ngoại hối là: thông qua sự thay đổi kỳ vọng về lãi suất dẫn đến thay đổi nhu cầu về tiền tệ.

Bảng dưới đây trình bày các tình huống có thể xảy ra do thay đổi kỳ vọng về lãi suất:

| KỲ VỌNG CỦA THỊ TRƯỜNG | CÁC KẾT QUẢ THỰC TẾ | KẾT QUẢ CỦA TÁC ĐỘNG NGOẠI HỐI |

|---|---|---|

| Tăng lãi suất | Giữ mức lãi suất | Phá giá tiền tệ |

| Cắt giảm lãi suất | Giữ mức lãi suất | Tăng giá tiền tệ |

| Giữ mức lãi suất | Tăng lãi suất | Tăng giá tiền tệ |

| Giữ mức lãi suất | Cắt giảm lãi suất | Phá giá tiền tệ |

Mức độ liên quan của lãi suất đối với giao dịch ngoại hối

Hãy tưởng tượng bạn là một nhà đầu tư ở Vương quốc Anh cần đầu tư một khoản tiền lớn vào tài sản phi rủi ro, chẳng hạn như trái phiếu chính phủ. Lãi suất ở Mỹ đang tăng nên bạn bắt đầu mua Đô la Mỹ để đầu tư vào trái phiếu chính phủ Mỹ.

Bạn (nhà đầu tư Vương quốc Anh) không đơn độc khi đầu tư vào quốc gia có lãi suất cao hơn.

Nhiều nhà đầu tư khác theo dõi sự tăng lãi suất và do đó làm tăng nhu cầu đối với Đô la Mỹ, đồng tiền này đang được đánh giá cao.

Đây là bản chất của cách lãi suất ảnh hưởng đến tiền tệ. Các nhà giao dịch có thể cố gắng dự báo những thay đổi trong kỳ vọng về lãi suất có thể ảnh hưởng lớn đến tiền tệ.

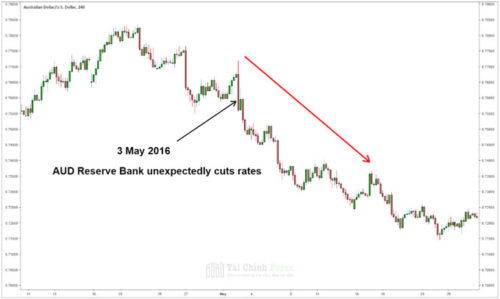

Đây là một ví dụ về những gì sẽ xảy ra khi thị trường mong đợi ngân hàng trung ương giữ nguyên lãi suất, nhưng sau đó ngân hàng trung ương giảm lãi suất.

Trong ví dụ này, Ngân hàng Dự trữ Úc dự kiến sẽ giữ lãi suất ở mức 2% nhưng thay vào đó cắt giảm xuống 1.75%. Thị trường bất ngờ trước việc cắt giảm lãi suất khiến cặp AUD/USD mất giá.

HIỂU VỀ CHÊNH LỆCH LÃI SUẤT TRÊN THỊ TRƯỜNG NGOẠI HỐI

Chênh lệch lãi suất chỉ đơn giản là sự khác biệt về lãi suất giữa hai quốc gia.

Nếu một nhà giao dịch kỳ vọng Hoa Kỳ sẽ tăng lãi suất bất ngờ, anh ấy/cô ấy dự đoán đồng đô la Mỹ có thể tăng giá.

Để tăng cơ hội thành công của nhà giao dịch, nhà giao dịch có thể mua Đô la Mỹ bằng một loại tiền tệ có lãi suất thấp vì hai loại tiền tệ này đang phân kỳ theo hướng lãi suất tương ứng của chúng.

Lãi suất và sự khác biệt của chúng có ảnh hưởng lớn đến sự tăng giá/giảm giá của cặp tiền tệ.

Những thay đổi về chênh lệch lãi suất có tương quan với sự tăng giá/giảm giá của cặp tiền tệ.

Biểu đồ bên dưới so sánh cặp tiền tệ AUD/USD (biểu đồ hình nến) và sự khác biệt giữa trái phiếu chính phủ AUD kỳ hạn hai năm, và trái phiếu chính phủ USD kỳ hạn hai năm (biểu đồ màu cam).

Mối quan hệ cho thấy rằng khi lãi suất trái phiếu AUD giảm so với trái phiếu USD, tiền tệ cũng vậy.

Chênh lệch lãi suất được sử dụng rộng rãi trong các giao dịch chênh lệch lãi suất.

Trong giao dịch chênh lệch, tiền được cho vay từ một quốc gia có lãi suất thấp và đầu tư vào một quốc gia có lãi suất cao hơn.

Tuy nhiên, có những rủi ro liên quan đến giao dịch chênh lệch chẳng hạn như, đồng tiền được đầu tư vào mất giá so với đồng tiền được sử dụng cho giao dịch.

CÁCH DỰ BÁO LÃI SUẤT CỦA NGÂN HÀNG TRUNG ƯƠNG VÀ TÁC ĐỘNG ĐẾN THỊ TRƯỜNG NGOẠI HỐI

Hợp đồng tương lai quỹ liên bang là các hợp đồng được giao dịch trên Sàn giao dịch hàng hóa Chicago (CME), đại diện cho kỳ vọng của thị trường về tỷ lệ quỹ liên bang chính thức hàng ngày sẽ như thế nào khi hợp đồng hết hạn.

Thị trường luôn có dự đoán riêng về mức lãi suất sẽ ở mức nào. Công việc của một nhà giao dịch là dự báo sự thay đổi trong những kỳ vọng đó.

Để một nhà giao dịch dự báo lãi suất của ngân hàng trung ương, anh ấy/cô ấy sẽ cần theo dõi chặt chẽ những gì các ngân hàng trung ương hiện đang theo dõi.

Các ngân hàng trung ương cố gắng minh bạch nhất có thể với công chúng về thời điểm họ dự kiến tăng lãi suất và dữ liệu kinh tế nào họ hiện đang theo dõi.

Các ngân hàng trung ương quyết định tăng hoặc giảm lãi suất dựa trên một số điểm dữ liệu kinh tế.

Bạn có thể cập nhật việc phát hành các điểm dữ liệu này bằng cách cập nhật lịch kinh tế.

Lạm phát, thất nghiệp và tỷ giá hối đoái là một số điểm dữ liệu chính.

Nhà giao dịch phải hòa hợp với các nhà hoạch định chính sách của ngân hàng trung ương, và gần như cố gắng dự đoán hành động của họ sẽ như thế nào trước khi họ công bố điều đó với công chúng.

Bằng cách này, nhà giao dịch có thể gặt hái những lợi ích từ sự thay đổi kỳ vọng của thị trường.

Phương thức giao dịch này dựa trên các nguyên tắc cơ bản khác với giao dịch sử dụng phân tích kỹ thuật.

CHIẾN LƯỢC GIAO DỊCH LÃI SUẤT NGOẠI HỐI

Các nhà giao dịch ngoại hối có thể chọn giao dịch theo kết quả của việc phát hành tin tức lãi suất, mua hoặc bán tiền tệ ngay khi tin tức được phát hành.

Các nhà giao dịch ngoại hối nâng cao có thể cố gắng dự báo những thay đổi trong giọng điệu của ngân hàng trung ương, điều này có thể làm thay đổi kỳ vọng của thị trường.

Các nhà giao dịch sẽ làm điều này bằng cách theo dõi các biến số kinh tế quan trọng như lạm phát và giao dịch trước các bài phát biểu của ngân hàng trung ương.

Một phương pháp khác là, đợi một đợt giảm giá trên cặp tiền tệ sau khi có kết quả lãi suất. Nếu ngân hàng trung ương bất ngờ tăng lãi suất, đồng tiền sẽ tăng giá, nhà giao dịch có thể đợi đồng tiền giảm giá trước khi thực hiện một vị thế mua – dự đoán rằng đồng tiền sẽ tiếp tục tăng giá.

TÓM LẠI

- Bản thân các quyết định về lãi suất có xu hướng ít quan trọng hơn so với kỳ vọng về các động thái lãi suất trong tương lai.

- Giao dịch tiền tệ với chênh lệch lãi suất tăng có thể làm tăng xác suất giao dịch thành công.

- Điều quan trọng là phải cập nhật dữ liệu kinh tế bằng cách sử dụng lịch kinh tế để dự báo những thay đổi tiềm ẩn trong kỳ vọng của thị trường.

Bạn muốn kiếm tiền từ thị trường Forex, Vàng, Chứng Khoán Mỹ,…? Bạn muốn trở thành một nhà đầu tư chuyên nghiệp trong lĩnh vực này nhưng chưa biết bắt đầu từ đâu? Đừng lo, Blog cá nhân Tài Chính Forex – TaiChinhForex.com được tạo ra để chia sẻ những thông tin hữu ích và cần thiết nhất cho người mới bắt đầu trong lĩnh vực tài chính Forex cho dù bạn đang sống ở quốc gia nào trên thế giới. Xem thêm phần Giới thiệu về Tài Chính Forex để hiểu hơn về trang web này!